“资产荒”倒逼资产收益下降

“资产荒”成为2015年至今最突出的挑战。 “资产荒”并不是指没有可投资的资产,而是指在资产端缺乏相对高收益、低风险的优质基础资产。 “资产荒”本质上是一个伪命题,在我国刚性兑付的环境下,客户资金成本粘性高,客户并不真正承担自身投资的风险,而资管机构难以持续获得匹配的低风险优质资产,从而对资管行业的产品收益率,新增规模和风险管理造成叠加影响。

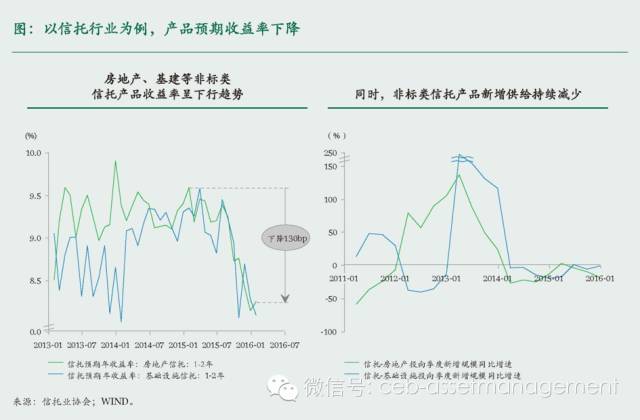

以信托产品为例(参阅下图),1-2年期限的房地产信托预期收益率相比2015年初的9.6%已下降至8.3%,下降幅度达1.3个百分点;房地产投向的季度新增资金信托连续三个季度同比负增长。基础设施投向的资金信托产品也呈现相似的趋势。

从债券市场看(参阅下图),以AAA和AA级为代表的企业债收益率持续下行,AAA级企业债与10 年期国债的收益率差距持续收窄,反映出市场上大量资金缺乏优质投资标的。

从股票市场看,2015年股市上行阶段,曾涌现出“类非标”的配资业务。优先级资金有望获取较高的固定收益,比如二级市场结构化配资业务、 券商融资融券收益权、IPO打新和定向增发的配资业务等。但是,2015年下半年以来,高杠杆投资减少,监管清理场外配资业务,银行等理财资金配置的空间被大幅度压缩,券商的场外配资账户和伞形信托遭清理。

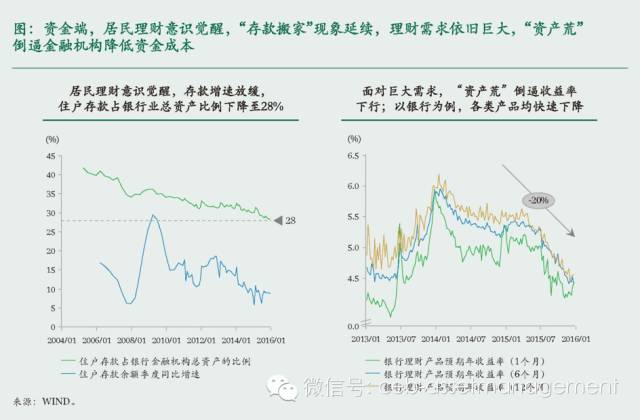

一方面,资产端优质资产匮乏;但另一方面,居民理财意识觉醒,“存款搬家”现象延续,理财 需求增长空间依然巨大,因此资管机构不得不更多配置相对低收益的资产,导致整体资产收益率下降(参阅上图)。

“资产荒”倒逼资管机构转型创新应对挑战

随着以“供给侧结构性改革”为代表的经济转型的深化,“资产荒”在未来几年将成为常态。一方面,降低产品收益率或调整资产配置是一种应对思路。另一方面,为适应“新常态”,抵御市场份额流失的压力,领先资管机构需要把握五大抓手: 拓展资产类别,优化产品设计,丰富交易策略,夯 实行业研究和重视风险管理,积极应对市场挑战。

第一, 拓展资产类别 。一是固定收益类重视资产证券化产品,2015年证监会主管的ABS产品发行量同比增长401%,达到2,008亿元人民币,银监会主管ABS同比增长41%,达到4,075亿元人民币, 伴随着监管的支持和对多元化基础资产的挖掘,未来仍有较大发展潜力。二是关注并购类机会,在国家推行供给侧结构性改革的背景下,一方面成熟行业蕴藏着大量产能过剩行业,高库存或高杠杆行业的并购整合投资机遇,另一方面,成熟行业转型升级与新兴产业超越发展都可以通过企业并购来掌握新技术、进入新市场。此外,国企混改、跨境并购等主题在未来几年也将持续。在此过程中,资管机构可以通过并购贷款、并购基金等多种形式提供专业支持。三是另类投资产品,关注供给侧改革背景下,金融业不良资产投资机遇和私募股权投资。以银行不良贷款为例,2015年底商业银行整体贷款余额约为76万亿,不良贷款规模为1.3万亿元,关注类贷款2.9万亿元。假设未来三年商业银行受到“去产能”和 “去库存”等多重影响,基于多家研究机构的坏账预测,潜在不良贷款率仍将走高。 结合上轮经济周期的经验,可打折转让的不良资产蕴含着大量的投资机遇。

第二 优化产品设计。一是发展母基金,以 MoM或FoF产品强化大类资产配置,有助于资管机构分散风险。通过投资顾问的遴选、筛选、业绩分析和评价,建立起专业的母基金管理能力。优秀的母基金更能够为客户降低领先私募基金的投资门槛,配置到市场上难以进入的资产管理组合。二是,降低内部管理成本,通过优化设计各种被动型产品,比如ETFs和指数基金,来降低资管机构内部的投研成本,迎合客户的投资需求。三是,非标转标,从长远看,以银行理财为代表的产品,需要坚持净值型为代表的发展方向,建设一个更健康的市 场。

第三,丰富交易策略。同样的基础资产运用不同的交易策略,设计不同的交易结构可进一步丰富资管产品。一是,投贷联动,通过股权与债权结合的投资方式,在收益率下行的阶段,分享潜在优质项目的超额回报。二是,一二级市场联动,私募基金与上市公司合作,发起设立并购基金,从市值管理、项目筛选、投后管理、项目退出等多方面形成协同。三是,运用风险对冲策略,利用金融衍生品降低金融市场异常波动对资产组合的影响,发展量化对冲、CTA策略等对冲基金。

第四,夯实行业研究。传统上,资产管理行业的基础资产,尤其是非标债权类资产很大程度上依赖于成熟行业,如房地产、基础设施和能源矿业, 并已形成了相对成熟的定价和管理模式。但是,新兴行业的资产管理机遇过去更多地集中在少数私募股权基金,传统的资管机构相对参与较少,也缺乏相应的定价和管理能力。很多优质的科技类股票历史上在美国上市,因此国内公募基金整体上也尚未建立起全面的新兴行业投研能力。未来,各资管机构可加大对新兴行业的研究力量,建立行业专业专长,挖掘新兴机遇。此外,结合供给侧改革“去产 能”、“去库存”的任务,成熟行业会涌现出部分被低估的优势企业,基于扎实的行业研究,资管机构可参与到成熟行业的整合中。

第五,重视风险管理。资管机构在转型过程中,应高度警惕过高的杠杆和期限错配。在资管机构内部,用穿透的角度去全面评估结构化产品中实际承担的风险敞口。强化组合管理的理念,优化大类资产配置。可以利用股权合作的机会,介入到被投企业的全生命周期中,深入研究企业,把控投资风险。

关于作者:

张旭阳先生是中国光大银行资产管理部总经理。

邓俊豪先生(Tjun Tang)是波士顿咨询公司资深合伙人兼董事总经理、BCG亚太区金融机构专项业务负责人。如需联络,请致信tang.tjun@bcg.com。

何大勇先生是波士顿咨询公司合伙人兼董事总经理、BCG中国金融业智库负责人。 如需联络,请致信he.david@bcg.com。

张越女士是波士顿咨询公司合伙人兼董事总经理。 如需联络,请致信zhang.yue@bcg.com。

徐勤女士是波士顿咨询公司合伙人兼董事总经理、亚太地区资产管理行业负责人。 如需联络,请致信xu.qin@bcg.com。

(作者:光大理财 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。